در حال حاضر یکی از مهمترین بحثهایی که در زمینه پرداخت و کسر حق الزحمه مطرح میشود، مالیات بر حقوق و دستمزد است. شما به عنوان کارفرما یا کارمند، باید بهطور نسبی یا این مفهوم آشنا باشید تا مبلغ صحیحی را بابت این مقوله پرداخت کنید. اگر سر و کار شما هم به پرداخت مالیات بر حقوق افتاده است، توصیه میکنیم این مطلب را تا انتها دنبال کنید.

افراد باید سالانه لیست مالیات حقوق سازمان تحت نظر خود را در سامانه ارسال لیست مالیات حقوق بارگذاری نمایند. مفاد لیست حقوق دستمزد طبق قوانین مختلف در قانون تعریف میشوند. مالیات حقوق و دستمزد نوعی از مالیات است که پرداخت آن برعهده مودیان دارای بیمه تامین اجتماعی است. کارفرمایانی که با این افراد کار میکنند، باید میزان مالیات بر حقوق و دستمزد آنها را محاسبه کرده، از مبلغ آنها کسر کنند و به حساب اداره امور اقتصاد و دارایی پرداخت کنند.

تعریف مالیات بر حقوق

مالیات بر حقوق همانطور که از نام آن پیداست، به آن مقدار مالیاتی اطلاق میشود که اشخاص مختلف در شرایط متفاوت و بسته به شغل مورد نظر، باید به دولت پرداخت کنند. این مبلغ پرداختی بسته به حقوق فرد، شرایط و بیمه او میتواند تغییر کند. در قانون تعریف مشخصی برای هر یک از گروههای پرداخت کننده مالیات وجود دارد که تعریف خواهیم کرد.

طبق ماده 82 قانون مالیاتهایی که به صورت مستقیم پرداخت میشوند، در سال 1394 برای آخرین بار بازنگری و بهروز رسانی شده است که در حال حاضر آخرین نسخه آن اجرا میشود. این مالیات طبق قانون به درآمدی تعلق میگیرد که یک شخص (حقیقی) در قبال انجام کار و خدمات به شخص ثانویه (حقیقی یا حقوقی) به صورت نقدی یا غیر نقدی پرداخت میکند. مالیات بر حقوق و دستمزد به عنوان یک تکلیف بر عهده شهروندان مذکور در نظر گرفته میشود و لازم الاجرا است.

بیشتر بخوانید: قانون کار چیست؟ | بررسی مهم ترین قوانین کار و تامین اجتماعی

قوانین پرداخت مالیات مستقیم

دانستن قوانین پرداخت مالیات باعث میشود روند انجام واریز مالیات برای کارفرمایان عزیز راحتتر صورت بگیرد. در ادامه به چند مورد از آنها اشاره میکنیم.

ماده 100: در این ماده به صورت کلی در مورد چگونگی ارسال لیست مالیات حقوق آنلاین توضیحاتی ارائه شده است. بر طبق این قانون افراد موظف اند که لیست حقوق دارایی شغلی خود را برای هر تعداد سازمان تحت نظر خود و در یک سال مالیاتی مربوطه را تا پایان خرداد ماه سال بعد ارسال کنند. همچنین مودیان مالیاتی باید توجه کنند که ارسال لیست مالیات حقوق آنلاین از این طریق نیازمند محاسبه مالیات به نرخ مذکور در ماده 131 قانون است.

ماده 177: افراد میتوانند اظهارنامههای خود را با دریافت رسید به اداره امور مالیاتی محل سکونت خود بدهند؛ اما شیوه متداول و آسانتر انجام آن ارسال لیست مالیات حقوق آنلاین است. در قدم بعدی اداره امور مالیاتی مربوطه باید ظرف 3 روز اظهارنامه شما را بررسی کند. در ادامه دو تبصره مهم این ماده را در تعریف مالیات بر حقوق توضیح میدهیم.

تبصره اول: برای تسهیل فرآیند پرداخت مالیات حقوق و دستمزد، طبق تبصره اول ماده 177 هر زمان که آخرین روز مهلت تعیین شده برای ارسال لیست حقوق دستمزد کارمندان، با روزهای تعطیلی همزمان شود، طبق قانونی که برای نرم افزار مالیات حقوق تعریف شده است، اولین روز بعد از آن هم جزء روزهای مجاز برای ارسال اظهارنامه مالیات درآمد بر حقوق محسوب میشود.

تبصره دوم: وظیفه ارسال اظهارنامه و پرداخت مبلغی که با توجه به فرمول محاسبه مالیات بر حقوق بدست آمده است، بر عهده افرادی است که صلاحیت این پرداخت را دارند. پرداخت مالیات حقوق و دستمزد برای مودیانی که اقامت آنها خارج از ایران است، اگر دارای نماینده در ایران باشند، بر عهده آنها (نمایندهها) خواهد بود. این شرایط شامل شرکتهایی که شعبه مادر آنها در خارج از کشور قرار دارد هم، وجود دارد.

تبصره سوم: این تبصره بیان میکند که تمامی صاحبان مشاغل وظیفه دارند تا ظرف تنها 4 ماه پس از تاریخ شروع فعالیت خود، موارد ذکر شده را به صورت کتبی به اداره امور مالیاتی منطقه خود تسلیم کنند.

همچنین در قانون ذکر شده است که اگر به هر دلیلی مودیان در مدت زمان 4 ماهه نتواند اظهارنامه مربوطه را ثبت کند، محاسبه مالیات بر حقوق با 10% مالیات بیشتر و موجب محرومیت از نمای تسهیلات و معافیت مالی میشود. توجه داشته باشید که پرداخت مالیات حقوق با جریمه و بدین شکل، برای مودیانی که دارای پروانه با مجوز فعالیت از طرف مراجع ذیصلاح هستند، انجام نمیشود.

ماده 178: زمانی که اظهارنامه مالیات بر درآمد یا دیگر مواردی که طبق قوانین مالیات و دستمزد به عهده مودیان است، از طریق اداره پست ارسال شود، تاریخ تحویل اوراق به اداره پست به منزله زمان تحویل به مراجع قانونی در نظر گرفته خواهد شد.

ماده 179: برای محاسبه بیمه و مالیات حقوق، افراد موظف هستند که محل سکونت خود را ذکر کنند. اگر مودیان در نقاط مختلفی زندگی میکند، باید یک محل را به عنوان نقطه اصلی سکونت خود ذکر کند. در غیر اینصورت طبق قوانین پرداخت مالیات حقوق و دستمزد، اداره امور مالیاتی میتواند هر یک از نقاط محل سکونت را به عنوان محل سکونت اصلی مودیان انتخاب کند.

ماده 192: طبق قوانین بخشنامه مالیات تکلیفی، مودیانی که اظهارنامه مالیاتی خود را در بازه زمانی مشخص شده تسلیم نکند، مشمول 30% جریمه میشود.

تبصره: سازمان امور مالیاتی کشور موظف است که قوانین در اخت مالیات حقوق و دستمزد از جمله مالیات اضافه کاری، بخشنامه مالیات تکلیفی، فیلم آموزش ارسال لیست مالیات حقوق و… را از طریق سایتها و رسانههای ملی به اطلاع عموم برساند.

ماده 193: اگر مودیان موظف به نگهداری دفاتر قانونی باشد، باید ترازنامه، حساب سود و زیان و دفاتر خود را به اداره امور مالیاتی تحویل دهد. در غیر اینصورت طبق قوانین مالیات حقوق و دستمزد مشمول 20% جریمه برای هر کدام از موارد مذکور خواهد شد.

تبصره: اگر مودیان معافیت مالیاتی داشته باشد، نمیتواند از آن استفاده کند.

توضیح بیشتر آنکه مثلا مودیانی که طبق بخشنامه معافیت مالیات حقوق 1402 از پرداخت مالیات منع شده است، در صورت عدم تسلیم اظهارنامه مالیات حقوق 1402، ترازنامه و حساب سود و زیان، نمیتواند از معافی خود استفاده کند.

بیشتر بخوانید: همه چیز در مورد سامانه مودیان مالیاتی

چگونگی محاسبه مالیات حقوق

برای محاسبه مالیات بر درآمد حقوق به موارد مختلفی از جمله لیست حقوق دستمزد، تاریخ پایان کار در لیست مالیات حقوق و…مورد توجه قرار میگیرد. توجه به این فاکتورها باعث میشود که مقدار دقیق مالیاتی که مودیان باید پرداخت کند، به شکل صحیحی محاسبه شود.

باید حتما توجه کنید که در لیست مالیات حقوق آخرین روز کاری را باید به عنوان تاریخ پایان کار در لیست مالیات حقوق ثبت کنید؛ چرا که امکان ثبت کارمند بدون درنظر گرفتن حقوق وجود ندارد. برخلاف مالیات حقوق و دستمزد، در لیست بیمه یک روز پس از آخرین روز کاری به عنوان تاریخ اتمام کار در نظر گرفته میشود. در نرم افزار لیست بیمه این یک روز اختلاف لحاظ میشود.

نرم افزار مالیات حقوق

جهت تسریع و تسهیل محاسبه آنلاین مالیات بر درآمد، دولت اقدام به طراحی و راه اندازی نرم افزار مالیات حقوق کرده است. این نرم افزار باید خصوصیاتی از قبیل امنیت بالای شبکه، سرور قوی، امنیت شبکه و… را داشته باشد. نرم افزار مالیات حقوق سازمان امور مالیاتی کشور به اسم Salary در سایت این سازمان به همراه فایلهای راهنما مثل فیلم آموزش ارسال لیست مالیات حقوق وجود دارد. شما میتوانید با مراجعه به سایت my.tax.gov.ir مراجعه کنند. در این نرم افزار امکان محاسبه آنلاین مالیات حقوق طبق فرمول اکسل مالیات حقوق 1402 وجود دارد.

فرمول اکسل مالیات حقوق 1402

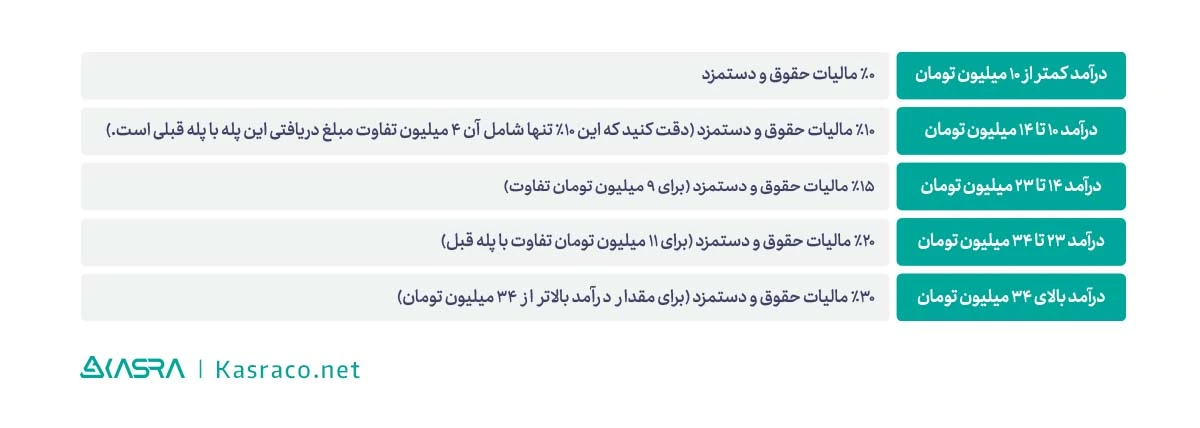

همواره برای محاسبه بیمه و مالیات حقوق با درنظر گرفتن فاکتورهای مختلف، یک فرمول واحد ارائه میشود؛ به صورت خلاصه میتوان گفت که مبالغ مختلف درآمد طبق فرمول اکسل مالیات حقوق 1402 قابل محاسبه است که در ادامه با توجه به جدول توضیح خواهیم داد.

بیشتر بخوانید: صفر تا صد قانون ترک کار؛ آشنایی با قوانین ترک کار

همانطور که طبق جدول فرمول اکسل مالیات حقوق 1702 مشاهده میکنید، درآمدها به 5 گروه تقسیم بندی میشود که اساس محاسبه مالیات بر درآمد را تشکیل میدهد. نرم افزار مالیات حقوق هم به همین شیوه مالیت شما را محاسبه میکند.

نکته قابل توجه در مورد جدول این است که به طور مثال 10% مالیاتی که برای افراد دارای درآمد 10 تا 14 میلیون تومان محاسبه میشود، تنها به 4 میلیون تومان درآمد مازاد بر 10 میلیون درآمد در نظر گرفته میشود؛ چرا که به درآمدهای کمتر از 10 میلیون تومان مالیاتی تعلق نمیگیرد. درصد مالیات حقوق و دستمزد موارد دیگر هم به همین طریق محاسبه میشود.

بیشتر بخوانید: حضور و غیاب در قانون کار؛ بررسی قوانین حضور و غیاب کارکنان در سازمان ها

فیلم آموزش نحوه ارسال مالیات حقوق

برای ارسال لیست مالیات بر حقوق باید به سایت www.tax.gov.ir مراجعه کنید و طبق آموزش ارائه شده در ویدیوی زیر، لیست مالیات بر حقوق را ارسال کنید.

محاسبه آنلاین مالیات بر درآمد

امروزه اپلیکیشنها و پلتفرمهای مختلفی برای محاسبه بیمه و مالیات حقوق وجود دارند. اساس حساب کردن مالیات حقوق و دستمزد بر حسب در نظر گرفتم فاکتورهای مختلفی از جمله تعداد شرکاء، قیمت تمام شده تولید محصول با ارائه خدمات، صورتحساب های مربوط به حمل و نقل و هزینه.های مواد اولیه، انبار و… مورد توجه قرار میگیرد. در واقع هزینه تمام شده فعالیتهای شما در نظر گرفته میشود. شما با وارد کردن مبلغ درآمد خود در فیلد مورد نظر وارد کنید و سپس نرم افزار مالیات حقوق مبلغی که باید پرداخت کنید را برای شما محاسبه خواهد کرد.

محاسبه مالیات بر حقوق بر عهده چه کسی است؟

برای پرداخت مالیات حقوق و دستمزد، باید مبلغ دقیق پرداختی را بدانید. حساب کردن این میزان از مالیات بر عهده کارفرما است. در واقع چون پرداخت مالیات حقوق و دستمزد از نوع تکلیفی است، محاسبه مقدار آن و کسر آن از حقوق بر عهده کارفرما است. همچنین واریز آن برای مراجع ذیربط از جمله اداره امور مالیاتی، هم بر عهده شخص کارفرما خواهد بود. مودیان مالیاتی که محاسبه مالیات بر حقوق وظیفه آنها است، میتوانند با استفاده از جدول معافیت مالیات حقوق 1402 این مقادیر را محاسبه کنند که در ادامه قابل مشاهده است.

جدول مالیات حقوق و دستمزد 1402

محاسبه مالیات حقوق و دستمزد دارای جدول راهنما است که هر ساله این جدول بر اساس حقوقها در سال جدید، معافیتها، بازنگریهای قانونی و… مورد بهروز رسانی قرار میگیرد. جدول معافیت مالیات حقوق 1402 اصطلاحا 5 پله دارد و درآمدها در 5 قسمت طبقه بندی میشوند که در قسمت فرمول محاسبه اکسل مالیات حقوق 1402 به آن پرداختیم. در اینجا جدول معافیت مالیات حقوق 1402 را با توجه به نرخ دقیق مالیات پرداختی هر پله بیان میکنیم.

توجه داشته باشید که مبالغ ذکر شده فقط به ازای مبلغ مازاد هر پله است. به طور مثال مالیات 1 میلیون و 350 هزار تومان که برای پله سوم ذکر شده است، تنها 15% مالیات تعلق گرفته به مبلغ 9 میلیون تومان ما به التفات پله دوم است. طبیعتاً فردی که 23 میلیون تومان درآمد دارد باید علاوه بر این مبلغ، 400 هزار تومان مالیات تعلق گرفته در پله دوم را هم بپردازد. در ادامه مثالی راجع به چگونگی محاسبه مالیات حقوق و دستمزد با این روش ذکر کردهایم.

بیشتر بخوانید: همه چیز درباره مالیات بر دارایی؛ معرفی انواع مالیات بر ثروت

مالیات حقوق کارگران و کارمندان 1402

قوانین پرداخت مالیات حقوق و دستمزد ثابت است. کارفرمایان باید با محاسبه مبلغ حقوق کارگران و کارمندان، مالیات بر درآمد حقوق این افراد را محاسبه و آن را پرداخت نمایند. در اینجا یک مثال از محاسبه مالیات حقوق 1402 را بیان میکنیم.

- کارمندی دارید که حقوق ماهیانه او 19 میلیون تومان است. مالیات حقوق و دستمزد او طبق توضیحات زیر محاسبه خواهد شد.

- در گام اول با استفاده از جدول قسمت فرمول اکسل مالیات حقوق 1402 که پیشتر ذکر کردیم، باید توجه کنید که 10 میلیون تومان از درآمد این فرد جزء موارد مشمول مالیات حقوق 1402 قرار نخواهد گرفت.

- اما چهار میلیون تومان از درآمد این شخص در پله دوم (یعنی درآمد 10 تا 14 میلیون تومان قرار میگیرد.) طبق قوانین محاسبه مالیات بر حقوق به این مقدار در آمد 10% مالیت تعلق میگیرد که برابر 400 هزار تومان خواهد بود. (طبق جدول معافیت مالیات حقوق 1402 که قبلا ذکر شد.)

- در ادامه 5 میلیون تومان از درآمد این شخص باقی میماند. این قسمت از درآمد او از موارد مشمول مالیات حقوق 1402 و در پله سوم قرار میگیرد که 15% مالیات برای آن باید محاسبه شود. در نهایت 750 هزار تومان مالیات حقوق و دستمزد هم به این بخش تعلق میگیرد.

- در مجموع کل مبلغ برای پرداخت مالیات حقوق این شخص برابر با 1 میلیون و 150 هزار تومان خواهد شد.

بیشتر بخوانید: بیمه عمر چیست و چه مزایایی دارد؟

مالیات بر حقوق بازنشستگان چگونه محاسبه میشود؟

همواره یکی از عمده سوالات مالیات حقوق و دستمزد در رابطه با نحوه محاسبه مالیات حقوق بازنشستگان بوده است. طبق قانون (ماده 91 مالیات مستقیم و بخشنامههای مالیات تکلیفی) حقوق بازنشستگان از جمله افراد بازنشسته تامین اجتماعی شامل پرداخت مالیات نمیشود و از موارد معافیت مالیاتی محسوب میشود. طبق متن صریح قانون حقوق بازنشستگی، وظیفه و مستمری، پایان خدمت، خسارت اخراج، بازخرید خدمت و وظیفه، مستمری پرداختی به وراث، حق سنوات و حقوق زمان مرخصی استفاده نشده جزء موارد مشمول مالیات حقوق 1402 محسوب نمیشوند.

تفاوت مالیات حقوق کارمندان دولتی و کارمندان غیر دولتی چقدر است؟

برای در نظر گرفتن مالیات حقوق و دستمزد، افراد زیادی دارای شبهاتی در مورد تفاوت مالیات بر حقوق کارمندان دولتی و غیر دولتی است. طبق قوانین محاسبه مالیات بر حقوق که به تفصیل راجع به آنها توضیح دادیم، مالیات حقوق و دستمزد بر اساس حقوق افراد مشخص میشود و دولتی بودن یا غیر دولتی بودن کارمندان تاثیری روی مبلغ پرداختی مالیات نخواهد گذاشت.

منظور از مالیات تکلیفی چیست؟ | بخشنامه مالیات تکلیفی

منظور از مالیات تکلیفی آن نوع از مالیات است که پرداخت آن و در کردن اظهارنامه مالیاتی مربوطه، توسط خود مودیان انجام نمیشود. مثلا مالیات حقوق و دستمزدی که به حقوق کارگر تعلق میگیرد، توسط خود او پرداخت نمیشود و کارفرما موظف به انجام این کار است. به این روش از پرداخت مالیات حقوق و پرکردن و ارسال لیست حقوق دستمزد، مالیات تکلیفی گویند. هر سال بخشنامه مالیات تکلیفی که طبق آن معافیت مالیاتی گروههای مختلف مشخص میشود، منتظر میشود که در ادامه قابل مشاهده است.

- مالیات حقوق: متداولترین نوع مالیات تکلیفی است. بر طبق قانون اگر کارفرما عهده دار پرداخت مالیات ارزش افزوده باشد، شخصا باید اظهارنامه مالیاتی را کامل کند و در بازه زمانی مشخص شده ارسال کند.

- مالیات اجاره ملک: طبق تبصره 9 ماده 53 قانون معافیت مالیات و بخشنامه معافیت مالیات حقوق 1402، کلیه اشخاص حقوقی که ملکی را برای موارد کاری خود اجاره کردهاند، باید هر ماه مالیات بر درآمد حاصل از اجاره ملک را پرداخت کنند و رسید آن را به شخص صاحب خانه تحویل دهند. باید حتما توجه کنید که پرداخت این نوع مالیات حقوق و دستمزد تنها وقتی از نوع تکلیفی است که مستاجر شخصی حقوقی باشد. در غیر اینصورت پرداخت بر عهده صاحب خانه خواهد بود.

- مالیات حق الوکاله: در قرار های حق الوکاله، اجرای بخشنامه مالیات تکلیفی بر عهده وکلا قرار میگیرد. آنها باید 5% از مبلغ کل قرارداد را به عنوان مالیات برای سازمان امور مالیاتی واریز کنند. وکلا باید ابتدا در سامانه مالیاتی دادگستری به آدرس tax.pgpal.ir مراجعه و در آن ثبت نام کنند.

- مالیات مضاربهای: نوعی از مالیات حقوق و دستمزد است که بر اساس سود دریافتی از فعالیتهای اقتصادی دریافت میشود. در این نوع از معامله یک طرف قرارداد مبلغی را برای طرف دوم واریز میکند و طرف دوم هم او را در سود بدست آمده از تجارت مربوطه شریک میکند. در این مورد پرداخت مالیات بر درآمد حقوق به صورت تکلیفی، بر عهده طرف دوم معامله خواهد بود. طبق ماده 101 اگر طرف پرداخت کننده پول یا همان طرف اول بانک باشد، بر اساس بخشنامه مالیات تکلیفی، پرداخت مالیات از طرف دوم ساقط میشود.

- مالیات بر درآمد بیمهگر اتکایی خارجی: محاسبه بیمه و مالیات حقوق طبق ماده 109 انجام میشود.

- مالیات بر درآمد اشخاص حقیقی و حقوقی مقیم خارج: تسلیم لیست حقوق و دستمزد و پرداخت مالیات بر اساس ماده 107 خواهد بود.

- منافع بلاعوض اموال: مراجعه کنید به ماده 123 قوانین مالیت حقوق و دستمزد.مالیات ارزش افزوده: در بخشنامه مالیات تکلیفی طبق ماده 17 قانون دائمی و 20 قانون موقت محاسبه میشود.

- مالیات ارزش افزوده: در بخشنامه مالیات تکلیفی طبق ماده 17 قانون دائمی و 20 قانون موقت محاسبه میشود.

- مدیران تصفیه اشخاص حقوقی: در ماده 116 ذکر شده است.

- مالیات بر نقل و انتقال سهام: بر طبق تبصره اول ماده 143 بخشنامه مالیات تکلیفی.

- مالیات بر درآمد حق واگذاری محل: بر اساس تبصره دوم ماده 187 محاسبه میشود.

- مالیات تکلیفی پزشکان و دندانپزشکان برای کار در مراکز درمانی: این مورد هم طبق مالیت حقوق 1402 و قانون بودجه سالانه در نظر گرفته میشود.

بیشتر بخوانید: آشنایی با انواع قرارداد کاری و بررسی تفاوت آنها

موارد مشمول مالیات حقوق 1402

برای ارسال لیست حقوق دستمزد به صورت صحیح، باید از موارد مشمول مالیات حقوق و شرایط معاف از مالیات حقوق 1402 اطلاع داشته باشید. در ادامه موارد مشمول مالیات را مشاهده میکنید که از مجموعه دریافتیهای یک شخص داری کسر میشود و تحت عنوان مالیت حقوق و دستمزد به مراجع ذیصلاح داده میشود. مواردی که در ادامه ذکر میشوند مهمترین فاکتورها برای محاسبه بیمه و مالیات حقوق هستند.

- اضافه کاری

- عیدی دریافتی

- حق فرزند

- کمک هزینه عائله مندی

- پاداش های مربوط به پایان هر سال کاری

- خواروبار

- دریافت فوق العاده از بابت سختی شرایط آب و هوایی

- حق شیر

- هزینههای دریافتی بابت ماموریت و کارهای فوق العاده

- پاداش نهضت سواد آموزی

- کمک هزینه خواروبار و مسکن در دوران بیماری

- خسارت بابت اخراج از کار

موارد معاف از مالیات حقوق

یکی دیگر از مواردی که زیر مجموعه مالیت حقوق سال 1402 است، مبلغ معافیت سالانه مالیات است که هر ساله توسط دولت اعلام میشود. برای سال جاری این مبلغ 120 میلیون تومان در کل سال اعلام شده است. طبق بخشنامه معافیت مالیات حقوق 1402، موارد زیر به عنوان فاکتورهای معافیت مالیاتی در نظر گرفته میشوند.

- سنوات

- حقوق دوران مرخصی

- حقوق روزهای مرخصی استفاده نشده

- حقوق بازنشستگی

- مستمریهای پرداخت شده به وراث هنگام از کار افتادگی و یا بازنشستگی

- پاداش آخر سال و عیدی

- هزینههای مربوط به سفر

- موارد درمانی مثل: بیمه تکمیلی اعضای خود و خانواده و درمان نیروهای مسلح، حدود 30% بیمه تامین اجتماعی کارمندان و…

- مزایای غیر نقدی

بیشتر بخوانید: حداقل حقوق قانون کار ۱۴۰۲ چقدر است؟

بخشنامه معافیت مالیات حقوق 1402

میتوان گفت که مهمترین معیار دریافت لیست حقوق دارایی توسط سازمانهای دولتی و مالیات حقوق و دستمزد سال جاری، با استفاده از ابزاری به نام بخشنامه معافیت مالیات حقوق صوت میگیرد. این بخشنامه هر سال پس از مشخص شدن حداقل حقوق کارگران و کارمندان ارائه میشود. بر طبق این بخشنامه کسانی که معافیت مالیاتی دارند، میتوانند تمام یا بخشی از مبلغ مالیات خود را پرداخت نکنند.

در ادامه به مهمترین موارد این بخشنامه اشاره خواهیم کرد. همچنین شما میتواند فایل این بخشنامه را در سایت سامانه سازمان امور مالیاتی کشور مشاهده کنید. قبل از هرچیز باید حتما در نظر داشته باشید که بخشنامههای مالیاتی طیف وسیعی از موارد معافیت مالیات و یا مشمول مالیات را مشخص میکنند و اشراف داشتن به آنها بر اساس شرایط خودتان باعث میشود کار شما سریعتر و راحتتر انجام شود.

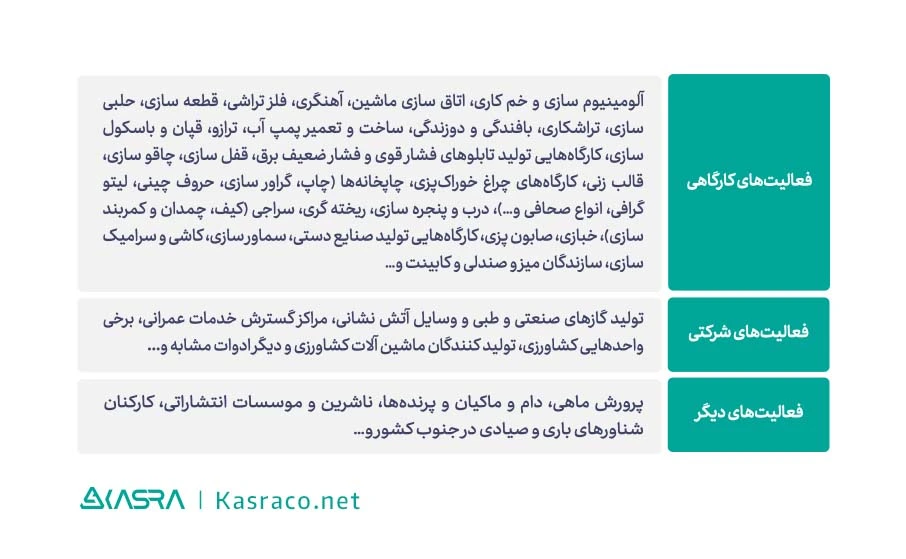

جدول معافیت مالیات حقوق 1402

طریقه محاسبه مالیات حقوق و دستمزد طبق همان جداولی صورت میگیرد که در بخشهای فرمول اکسل مالیات حقوق 1402 و طریقه محاسبه آنلاین مالیات حقوق ذکر کردیم. در این قسمت مهمترین فعالیتهایی که در بخشنامه معافیت مالیات وجود دارد را ذکر میکنیم. این فعالیتها شامل مواردی هستند که کارفرما را از پرداخت مالیات حقوق و دستمزد معاف خواهند کرد. دقت کنید که معافیت مالیاتی با استفاده از موارد زیر شامل معافیت حق بیمه سهم کارفرما تا سقف تنها پنج نفر کارگر خواهند بود.

منظور از درآمدهای معاف از مالیات چیست؟

یکی از مهمترین مباحثی که در زمینه مالیات حقوق و دستمزد مطرح میشود، درآمدهای معاف از مالیات است. در محاسبه بیمه و مالیات حقوق، این درآمدها شامل حق پرداخت مالیات نمیشوند. درآمدهای معاف از مالیات سال 1402 طبق ماده 91 ق.م.م مشخص شده است و دارای 13 بند است که در ادامه به آن اشاره شده است.

- درآمدهای نفتی: طبق ماده 141، 100% درآمد صادرات کالاهای غیر نفتی و محصولات بخشهای کشاورزی، شامل نرخ مالیات 0% هستند. به علاوه 20% از درآمد بدست آمده از صادرات مواد خام هم مشمول مالیات میشوند.

- مدیران و اعضای هیاتهای سیاسی خارجی که به کشور وارد میشوند و همچنین اعضای نمایندگیهای فوق العاده از دولتهای بین المللی که در کشور حضور دارند البته این معافیت مالیات حقوق به شرط وجود معاملات متقابل انجام میشود.

- اعضای ماموریتهای کنسولی خارجی در ایران و همچنین کارمندان مؤسسات فرهنگی دولت خارجی نسبت به درآمد حقوق دریافتی از دولت متبوع خود به شرط معامله متقابل مشمول معافیت مالیاتی میشوند.

- کارشناسان خارجی که با موافقت دولت جمهوری اسلامی ایران از محل کمکهای بلاعوض فنی و اقتصادی و علمی و فرهنگی دولت خارجی و یا مؤسسات بین المللی به ایران اعزام میشوند.

- کارمندان محلی سفارتخانهها و کنسولگریهای دولت جمهوری اسلامی ایران در خارج نسبت به درآمد حقوق دریافتی از دولت جمهوری اسلامی ایران در صورتی که دارای تابعیت دولت جمهوری اسلامی ایران نباشند به شرط معامله متقابل معاف از پرداخت هستند.

- حقوق بازنشستگی و وظیفه و مستمری و پایان خدمت و خسارت اخراج و بازخرید خدمت و وظیفه یا مستمری پرداختی به وراث و حق سنوات و حقوق ایام انواع مرخصی استفاده نشده که در موقع بازنشستگی یا از کارافتادگی به حقوق بگیر پرداخت میشود.

- هزینه سفر و فوق العاده مسافرت مربوط به شغل.

- مسکن واگذاری در محل کارگاه یا کارخانه جهت استفاده کارگران و خانههای ارزان قیمت سازمانی در خارج از محل کارگاه یا کارخانه که مورد استفاده کارگران قرار میگیرد.

- وجوه حاصل از بیمه بابت جبران خسارت بدنی و معالجه و امثال آن هم معاف هستند.

- عیدی سالانه یا پاداش آخر سال جمعاً معادل یک دوازدهم میزان معافیت مالیاتی موضوع ماده (۸۴) این قانون.

- خانه های سازمانی که با اجازه قانونی یا به موجب آیین نامه های خاص در اختیار ماموران کشوری گذارده میشود.

- وجوهی که کارفرما بابت هزینه معالجه کارکنان خود یا افراد تحت تکفل آنها مستقیماً یا به وسیله حقوق بگیر به پزشک یا بیمارستان به استناد اسناد و مدارک مثبته پرداخت کند.

- مزایای غیرنقدی پرداختی به کارکنان حداکثر معادل دو دوازدهم معافیت موضوع ماده (۸۴) این قانون.

- درآمد حقوق پرسنل نیروهای مسلح جمهوری اسلامی ایران اعم از نظامی و انتظامی مشمولان قانون استخدامی وزارت اطلاعات و جانبازان انقلاب اسلامی و جنگ تحمیلی و آزادگان.

بیشتر بخوانید: انواع مرخصی در قانون اداره کار؛ مدیریت مانده مرخصی پرسنل

چه مشاغلی از پرداخت مالیات معاف هستند؟

برخی از مشاغل بنابر یکسری ملاحظات از پرداخت مالیات معاف هستند. موارد معاف از مالیات حقوق معمولا با هدف حمایت از برخی مشاغل سخت، خدمات رسانی بیشتر به مناطق محروم، انجام میشود. مشاغلی که مالیات بردرآمد حقوق آنها محاسبه نمیشود در زمینههای مختلف پزشکی، ورزشی، فرهنگی و هنری، آموزشی و پژوهشی طبقه بندی میشود. در ادامه برخی از مشاغل دارای معافیت مالیاتی را میتوانید مشاهده کنید.

- تعدادی از پزشکان و متخصصان (با هدف ارائه خدمات بیشتر به مناطق محروم و بیماران)

- نویسندگان و شاعران (به منظور حمایت از فعالیت فرهیختگان)

- ورزشکاران حرفهای (حمایت از قهرمانان ورزشی)

- نقاشان و هنرمندان تصویری

- بازیگران و هنرمندان تئاتر

- کارمندان برخی از سازمانهای ملی و بین المللی

- موسیقی دانان کلاسیک

- مربیان و سرمربیان ورزشی

- دانشجویان دانشگاههای دولتی و خصوصی

- دانشجویان دانشگاههای خارجی

- برخی از معلمان و فرهنگیان

- و….

نحوه پرداخت مالیات حقوق چگونه است؟

برای پرداخت مالیات حقوق و دستمزد شما باید ابتدا چک کنید که آیا پرداخت مالیات بر حقوق شامل حال شما میشود یا خیر. سپس به آدرس سامانه امور مالیاتی کشور وارد شوید و اظهار نامه مالیاتی خود را ارسال کنید. محاسبه بیمه و مالیات حقوق طبق فرمولهای مخصوصی که در بخشهای قبل توضیح داده شد، انجام میشود.

هر سال طبق قانون اصلاحاتی در مورد نحوه پرداخت مالیات حقوق صورت میگیرد. در سالهای اخیر انتقاداتی به مبالغ دریافتی از کارمندان، معافیتهای مالیاتی افراد ساکن مناطق آزاد، فرزندان شهید و جانبازان و… وارد بوده است؛ که برخی از آنها اصلاح شده و برخی از آنها همچنان به قوت خود باقی است. در ادامه آدرس سامانه مودیان، موارد مهم در ارسال لیست حقوق و… را بیان میکنیم.

بیشتر بخوانید: محاسبه عیدی سال ۱۴۰۲ عیدی کارگران، کارمندان بازنشستگان و مستمری بگیران

صفر تا صد ارسال لیست مالیات حقوق

برای بارگذاری لیست حقوق دارایی و پرداخت مالیات حقوق و دستمزد، باید بدانید که موارد معاف از مالیات حقوق شامل شما میشود یا خیر. سپس نسبت با کمک نرم افزار مالیات حقوق مقدار پرداختی خود را محاسبه کنید. مراحل ارسال لیست مالیات حقوق را میتوانید از طریق مطالعه مرحله به مرحله این موارد و یا مشاهده فیلم آموزش ارسال لیست مالیات حقوق، نسبت به چگونگی انجام این مراحل آگاه شوید. در ادامه صفر تا صد ارسال لیست مالیات حقوق را آوردهایم.

- برای پرداخت مالیات بر حقوق ابتدا باید به سامانه سازمان امور مالیاتی کشور مراجعه کنید.

- سپس از منوی پیش رو در سمت بالا، روی گزینه “خدمات اصلی مالیاتی” در سمت راست کلیک کنید.

- منویی که نمایش داده میشود، روی گزینه “فهرست مالیات حقوق الکترونیکی” کلیک کنید. با توجه به توضیحات بالا کلیه اطلاعات ارسال لیست مالیات، به سازمان امور مالیاتی از طریق همین سایت و با استفاده از کلیک بر روی هر یک از سرفصلهایی که میخواهید میتوانید کلیک کنید.

- در ادامه منوی دیگری برای شما باز میشود. روی گزینه “فهرست مالیات حقوقی الکترونیکی” کلیک کنید. در ادامه میتوانید با استفاده از کلیک روی هر کدام از سرفصلهایی که برای شما باز میشود، نسبت به ارسال لیست مالیات حقوق آنلاین اقدام کنید.

- روی قسمت آبی رنگ “ورود به سامانه جدید تسلیم لیست حقوق کارکنان” کلیک کنید.

- در مرحله بعدی نام کاربری و رمز عبور خود را وارد نمایید. صرفا توجه داشته باشید که کلمه عبور بعد از ثبت نام شما در سازمان امور مالیاتی به صورت محرمانه ارسال شده است.

- در قسمت بعدی شما موظف هستید تا در سامانه ارسال لیست مالیات حقوق انتخاب فهرست انجام دهید. در نهایت میتوانید لیست مالیات حقوق را در این قسمت بارگذاری کنید.

- توجه کنید که برای تکمیل ارسال لیست مالیات حقوق آنلاین باید فیلدهای مربوط به حوزه مالیاتی، نوع لیست و نام آن را حتما پر کنید. همچنین در آخرین گام انتخاب نحوه ثبت لیست حقوق دستمزد را میتوانید در یکی از قالبهای (WK، WP، WH) و… انتخاب کنید.

سامانه ارسال لیست مالیات حقوق

در حال حاضر برای ارسال لیست مالیات حقوق شما نیاز دارید که از طریق ورود به سامانه مالیات حقوق به صورت اینترنتی و توسط پلتفرمهای دولتی ثبت نام خود را انجام دهید. این سامانهها باید از کیفیت کافی برای پاسخ دهی به کاربران برخوردار باشند. ابزار دیگری که برای راحتی مودیان طراحی شده است، نرم افزار مالیات حقوق است که کاربردی شبیه به نرم افزار لیست بیمه دارد.

این نوع سامانهها با اهداف تسهیل در روند ارسال اظهارنامه مالیاتی، سرعت بیشتر در پاسخگویی، اطلاع رسانی گسترده راجع به مواردی مثل محاسبه بیمه و مالیات حقوق، افراد مشمول مالیات و دارای معافیت مالیاتی و…راه اندازی شدهاند. برای ورود به سامانه مالیات حقوق باید توجه کنید که وارد آدرس سایت اصلی بشوید تا از بارگذاری اطلاعات خود در سایتهای جعلی و تبعات بعدی آن جلوگیری کنید. سامانه salary.tax.gov.ir آماده دریافت اظهارنامهها و اطلاعات مالیات حقوق و دستمزد مشاغل مختلف است.

بیشتر بخوانید: بیمه بیکاری چیست و شامل چه افرادی می شود؟

ورود به سامانه مودیان مالیاتی

برای ثبت اطلاعات خود و ورود به سامانه الکترونیکی مالیاتی، باید نسبت به ایجاد پنل کاربری خود در سایت tp.tax.gov.ir ثبت نام کنید. این سامانه کمک میکند تا بتوانید به هزینههای بیمه و مالیات خود بهتر رسیدگی کنید. افرادی که مشمول ثبت نام در سامانه مودیان هستند، طبق قانون کلیه صاحبان مشاغل صنفی و غیر صنفی و همچنین اشخاص حقوقی فصلهای 4 و 5 باب سوم قانون مالیاتهای مستقیم مصوب تاریخ 3/12/1366 به همراه اصلاحات و الحاقات بعدی آن (مثل مشاغل اینترنتی) شامل این قانون هستند و باید برای تکمیل کردن اطلاعات مالیات حقوق و دستمزد خود در این سامانه ثبت نام کنند.

آخرین فرصت برای ارسال لیست مالیات حقوق

معمولا جهت جلوگیری از ارسال نکردن لیست مالیات حقوق و جمع بندی سریعتر مالیات حقوق و دستمزد توسط سازمانهای مربوطه، ضرب الاجل زمانی مخصوصی برای ارسال لیست مالیات حقوق در نظر گرفته میشود. طبق قانون اگر مودیان در بازه زمانی مورد نظر اطلاعات مالیات حقوق و دستمزد خود را ارسال نکند، مشمول جریمه خواهد شد. به صورت کلی آخرین مهلت ارسال لیست مالیات حقوق حداکثر تا 30 روز بعد از محاسبه و کسر آن به اداره مالیات در نظر گرفته میشود و تا آن زمان مودیان باید اطلاعات خود را ارسال کرده باشد.

عدم پرداخت یا دیرکرد مالیات چه جرائمی دارد؟

به دلیل اینکه بخش قابل توجهی از درآمدهای دولتی با دریافت مالیات حقوق و دستمزد صورت میگیرد، پرداخت نکردن و یا دیر پرداخت کردن این مبالغ دارای جریمههای مختلفی است. البته گاهی بخشودگی مالیاتی هم میتواند شامل حال برخی از مودیان شود. در ادامه به صورت خلاصه به انواع جریمههای دیرکرد و یا عدم پرداخت مالیات یا ارسال نکردن لیست مربوط به مالیات حقوق و دستمزد اشاره خواهیم کرد.

جریمه مالیات بر ارزش افزوده: شامل موارد مختلفی از جمله عدم درج قیمت، عدم تکمیل اطلاعات صورتحساب و…

جریمه اظهارنامه مالیاتی: عدم تسلیم اظهارنامه مالیاتی مربوط به مالیات حقوق و دستمزد میتواند تا 30% جریمه برای اشخاص حقوقی و 10% جریمه برای اشخاص حقیقی را به همراه داشته باشد.

جریمه درآمدهای گزارش نشده: این گزینه که طبق ماده 192 اعمال میشود، با درصد مشابه جریمه اظهارنامه مالیاتی برای اشخاص حقیقی و حقوقی اعمال میشود.

جریمه مالیات عملکرد: این جریمه هم برای افراد حقوقی وحقیقی به میزان 2.5% به ازای هر ماه تاخیر بر حسب قانون 190 قانون مالیات مستقیم در نظر گرفته میشود.

جریمه عدم ارسال ترازنامه و صورتحساب سود و زیان: بر حسب ماده 193 که پیشتر آن را ذکر کردیم، عدم ارسال ترازنامه مالیات حقوق و دستمزد میتواند جریمهای معادل 20% را برای مودیان به همراه داشته باشد.

بیشتر بخوانید: انواع شیفت کاری و نوبت کاری در قانون کار

سوالات متداول پیرامون محاسبه مالیات بر درآمد

علاوه بر مباحث مطرح شده، سوالات زیادی در زمینه مالیات حقوق و دستمزد مطرح میشود که میتوانید درمورد آنها با کارشناسان مربوطه هم مشورت کنید. در ادامه چند مورد از سوالات پرتکرار مودیان مختلف را مطرح میکنیم.

معافیت مالیات بر حقوق سال 1402 چقدر است؟

طبق مصوبات مجلس، سقف معافیت مالیاتی کارکنان دولتی در سال 1402، مبلغ 10 میلیون تومان است. محاسبه نرخ مالیات بر حقوق افراد طبق جدول مالیات بر حقوق و دستمزد 1402 که پیشتر ذکر شد، محاسبه میشود. بهطور مثال حقوق اعضای رسمی هیئت علمی دانشگاهها با رعایت ماده ۵ قانون اصلاح پارهای از مقررات مربوط به پایه حقوق اعضای رسمی هیئت علمی آموزشی و پژوهشی شاغل و بازنشسته دانشگاهها و مؤسسات آموزش عالی مصوب ۱۶/۱۲۱۳۶۸ با اصلاحات و الحاقات بعدی با رعایت معافیتهای مقرر در قانون مالیاتهای مستقیم در سال ۱۴۰۲ مشمول مالیات به نرخ ده درصد خواهد بود.

مالیات اضافه کاری چیست؟

یکی از سوالات مهم در زمینه مالیات حقوق و دستمزد که همواره از سمت کارگران مطرح میشود راجع به مالیات اضافه کاری است. حقوق اضافه کاری تا 40% درآمد اصلی میتواند باشد. طبق مصوبات قانون گذار درآمدی که حاضر از اضافه کاری است، مشمول مالیات است و طبق قوانین محاسبه بیمه و مالیات حقوق، مقدار آن محاسبه خواهد شد و مودیان موظف به پرداخت آن است.

بیشتر بخوانید: بهترین نرم افزار حضور و غیاب ویژه کسب و کارها

در صورت پرداخت مبلغ اضافه توسط مودیان چه باید بکنیم؟

ممکن است گاهی مودیان از معافیت مالیاتی خود خبر نداشته باشد و بر اثر ناآگاهی مبلغی بیش از مقدار مورد نیاز به حساب سازمان امور مالیاتی واریز کند. بر طبق ماده 87 قانون مالیات حقوق و دستمزد، هزینه اضافی واریز شده توسط مودیان قابل استرداد است و میتواند دوباره به حساب شخص واریز کننده برگشت داده شود.

البته باید مراحل اداری خاصی طی شود و اداره امور مالیاتی محل سکونت باید مطالبه استرداد مبلغ را مورد تایید قرار دهد. روند ادرای بازگرداندن پول به حساب اشخاص بسیار طولانی است. به همین دلیل اهمیت آگاهی شما از بخشنامه معافیت مالیات حقوق 1402 تا اهمیت زیادی برخوردار است.

آیا پرداخت مالیات دچار بخشودگی میشود؟

بخشودگی های مختلفی در پرداخت مالیات حقوق و دستمزد وجود دارد. طبق قانون تا 50% مالیات بر درآمد میتواند شامل بخشودگی شود. این تخفیف تنها شامل افراد ساکن در مناطق محروم خواهد شد. همچنین بخشودگی های دیگری که بسته به شرایط مودیان میتواند تعلق بگیرد هم طبق قانون وجود دارد.

جمع بندی قوانین مربوط به مالیات بر درآمد

در حال حاضر برای سازمان دهی به امور پرداختی واحد خود از جمله مسائل مربوط به بیمه و مالیات، میتوانید از ابزارهای مختلفی مثل نرم افزار مالیات حقوق، فرمول اکسل مالیات حقوق 1402، جدول مبالغ محاسبه و درصد نرخهای مالیاتی و مواردی از این دست که پیشتر اشاره شد، کمک بگیرید.

در این مطلب سعی شد تا موارد مختلفی را بر اساس قوانین به تصویب رسیده راجع به انواع فعالیتها و مشاغل معاف از مالیات و یا مشمول پرداخت، سامانه ارسال لیست مالیات بر حقوق، ورود به سامانه ارسال لیست، مالیات تکلیفی و مثالهای آن، مالیات اضافه کاری و… ذکر شود.

ثبت نام شما در سامانه های دولتی مالیات حقوق و دستمزد الزامی است و باید توجه داشته باشید که دولت بابت عدم پرداخت و یا ارسال نکردن لیست مالیات حقوق میتواند هزینههای زیادی به عنوان جریمه برای شما معین کند. با مطالعه بخشنامه معافیت مالیات حقوق 1402 قادرید بسنجید که آیا مشمول معافیت مالیاتی هستید یا خیر. در نهایت برای دریافت پاسخ سوالات دیگر خود میتوانید با کارشناسان مربوطه ارتباط بگیرید.